Czy fundusz sekurytyzacyjny może dochodzić pozwem zapłaty przedawnionego kredytu?

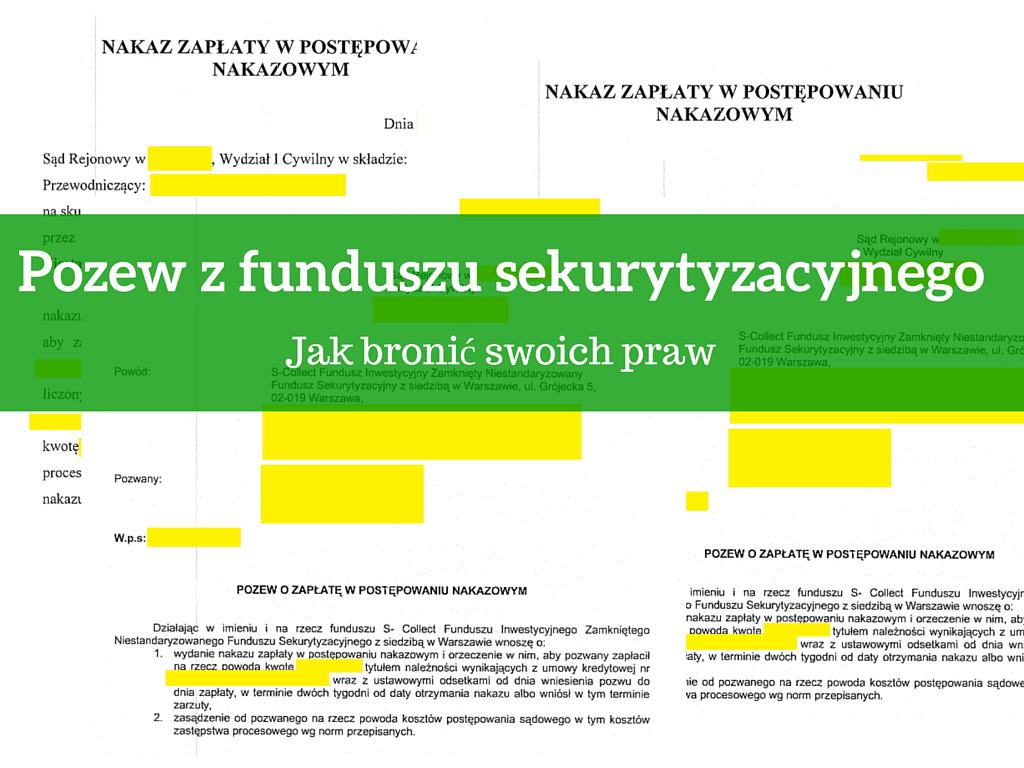

Zaciągnąłeś kilka lub kilkanaście lat temu kredyt w banku albo wziąłeś w tym samym czasie pożyczkę i jej nie spłaciłeś w terminie? Możliwe, że właśnie z tego powodu otrzymałeś lub otrzymasz pozew z funduszu sekurytyzacyjnego lub nakaz zapłaty wydany na skutek złożenia...Pozew z funduszu sekurytyzacjnego – wyciąg z ksiąg rachunkowych funduszu sekurytyzacyjnego nie ma mocy dowodowej dokumentów urzędowych

W przypadku pozwów składanych przez fundusze sekurytyzacyjne wyciąg z ksiąg rachunkowych funduszu sekurytyzacyjnego bardzo często ma stanowić dowód na istnienie, wysokość i wymagalność dochodzonego pozwem roszczenia. Co więcej w takich pozwach nierzadko można spotkać...